АО «Центральная ППК» — рискованное, незакредитованное, неликвидное, некредитоспособное, малоэффективное предприятие. Заёмный капитал компании превышает собственный в 1.42 раза и обеспечен собственными резервами на 55%. Срочные обязательства компании не могут быть выполнены ввиду недостаточной ликвидности. Дефицит наиболее ликвидных активов составляет порядка 4.2 млрд рублей, который компания попробует устранить за счёт дебиторской задолженности. Однако ни высоколиквидных активов, ни дебиторской задолженности, вместе взятых, недостаточно для погашения всех текущих обязательств.

Решение одно — начать работать и попытаться заработать, но ввиду убыточности компании в 2020 году, предприятие неспособно заработать столько, чтобы решить свои финансовые проблемы. Поэтому компания занимала ранее и будет занимать впредь и не для того, чтобы развиваться и укреплять своё финансовое состояние, а для того, чтобы решить свои текущие проблемы и спокойно завершить отчётный период. После чего можно начинать всё по-новой.

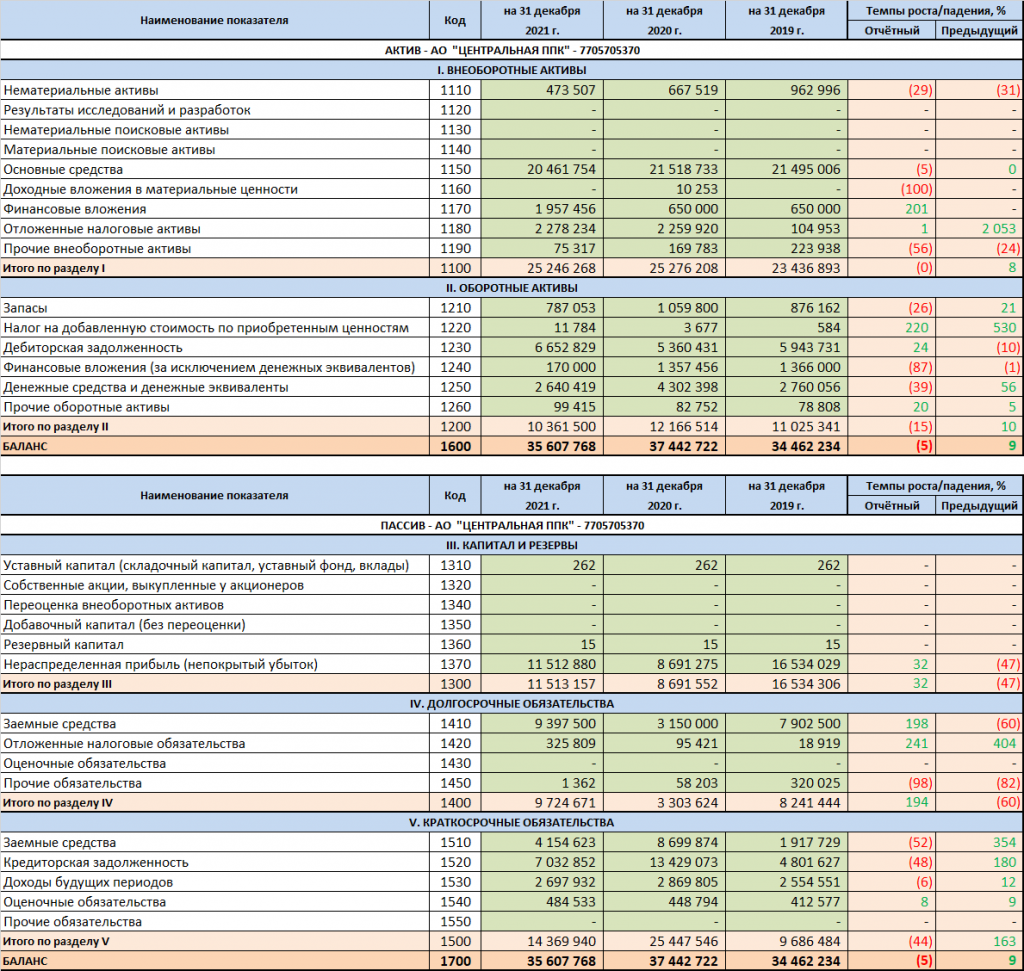

Внеоборотные активы компании составляют 25 млрд рублей, что в 2.5 раза больше оборотных активов, которые к тому же сокращаются. 60% оборотных активов зависли в дебиторской задолженности и не могут повлиять на увеличение денежного потока от операционной деятельности. Таким образом ожидать значительного роста финансового состояния компании в 2022 году не приходится. Если не провалятся, то уже хорошо.

Общие сведения

ИНН: 7705705370

Полное наименование юридического лица: Акционерное общество «Центральная пригородная пассажирская компания»

ОКВЭД: 49.31.1 — Перевозка пассажиров железнодорожным транспортом в пригородном сообщении

Сектор рынка по ОКВЭД: Деятельность сухопутного и трубопроводного транспорта

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Видеообзор финансового состояния АО «Центральная ППК»

Скачайте бесплатную версию ЛИСП-ИР-2.0 для самостоятельного, предварительного, финансового анализа прямо сейчас. Работает с MS Excel 2007 или выше.

Финансовое состояние АО «Центральная ППК»

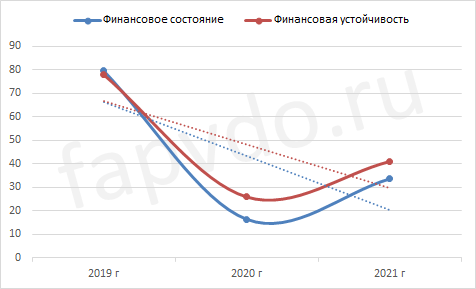

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Рост уровня финансового состояния к концу отчётного периода составил — 104%, рост уровня финансовой устойчивости — 58%. Сбалансированность финансовых показателей улучшилась.

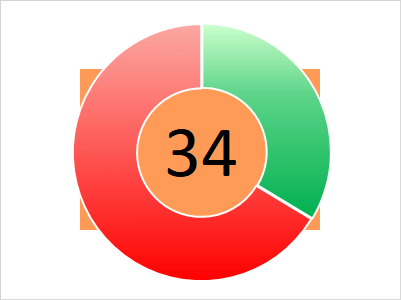

Финансовое состояние — 34 балла, рискованное.

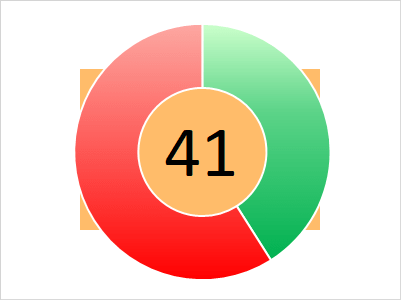

Финансовая устойчивость — 41 балл. Высокий риск банкротства. Возможны трудности по погашению текущих обязательств.

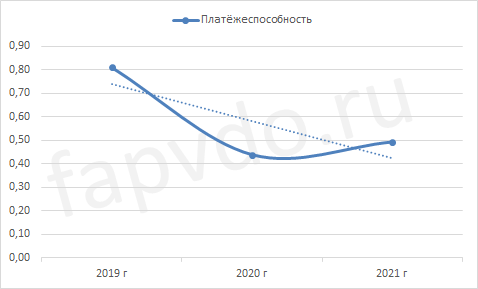

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 0.49. Рост платёжеспособности за отчётный период — 12%.

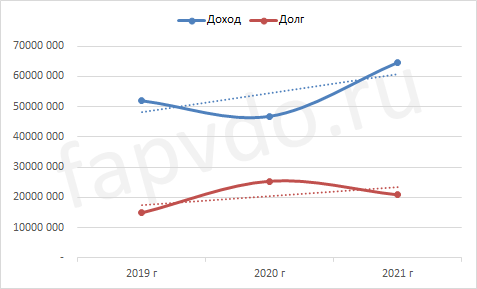

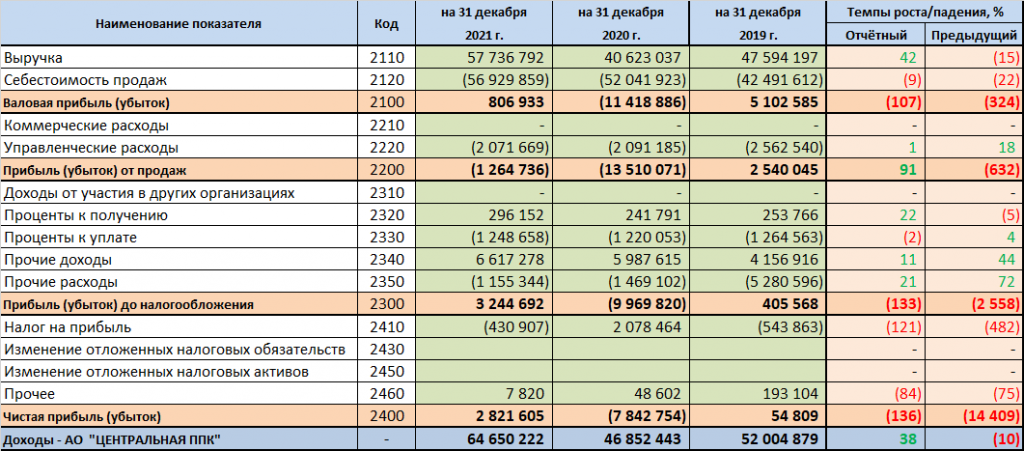

Финансовые результаты

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 64.6 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года, 50-55 млрд рублей — оправдался

Заёмный капитал к концу периода сократился на 18% и составил 21 млрд рублей.

Чистая прибыль

Чистая прибыль предприятия нестабильна. Рост чистой прибыли за отчётный период составил — 136%. Прогноз чистой прибыли к концу финансового года — не выполнялся

Эффективность

Общая оценка эффективности предприятия — 35 баллов. Предприятие малоэффективное. Общая эффективность предприятия в отчётном периоде выросла с нуля до 11%

Инвестиционный риск

Уровень инвестиционного риска — высокий. Доля облигаций АО «Центральная ППК», от общей доли активов инвестиционного портфеля, может достигать 1.87%

Облигации АО «Центральная ППК»

На фондовом рынке, предприятие представлено следующими облигациями:

| Инструмент | ISIN | Доходность, % | Купон, % | НКД | Дата купона | Погашение |

|---|---|---|---|---|---|---|

| ЦППК 1P-03 | RU000A103F27 | 18.37 | 9.50 | 26.29 | 17.07.2024 | 17.07.2024 |

| ЦППК П1Б1 | RU000A0ZYM54 | 0.00 | 7.55 | 26.68 | 18.12.2024 | 15.12.2027 |

| Облигационный долг, млн руб: 7 500 | ||||||

*Данные таблицы не отображаются в турбо-страницах

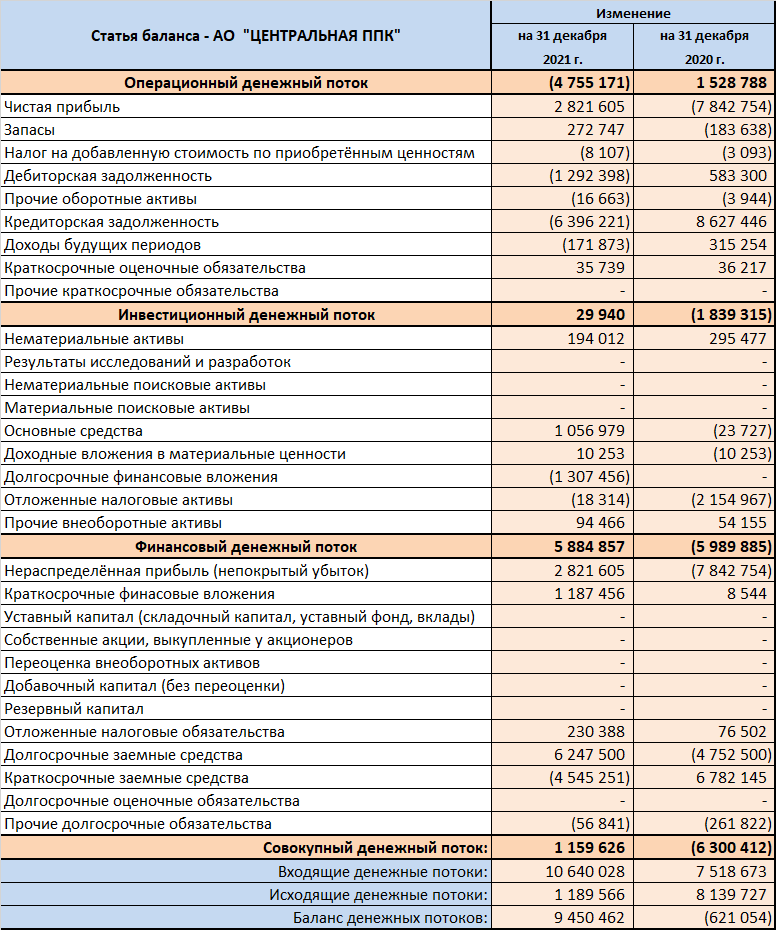

Денежные потоки АО «Центральная ППК»

Показатели денежных потоков за отчётный период:

- Операционный — отрицательный — 4755 млн рублей

- Инвестиционный — положительный — 30 млн рублей

- Финансовый — положительный — 5884 млн рублей

- Совокупный: — положительный — 1159 млн рублей

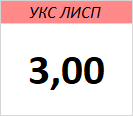

Кредитоспособность АО «Центральная ППК»

Уровень кредитоспособности (УКС) компании определяется её классом:

- 1-й класс — 1.00-1.16 — кредитоспособность высокая, минимальный риск для инвестиций

- 2-й класс — 1.17-1.58 — средняя кредитоспособность, высокий риск для инвестиций

- 3-й класс — 1.59-2.16 — умеренная кредитоспособность, значительный риск для инвестиций

- 4-й класс — 2.17-2.58 — кредитоспособность низкая, требуется взвешенное решение при инвестировании

- ✔ 5-й класс — 2.59-3.00 — предприятие некредитоспособное, максимальный риск для инвестиций

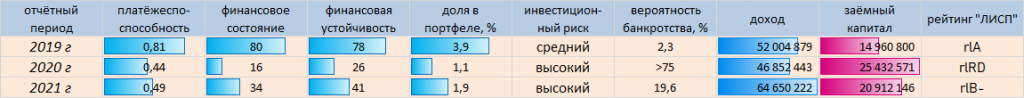

Рейтинг АО «Центральная ППК»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, АО «Центральная ППК» был присвоен рейтинг ЛИСП на уровне rlB- по национальной шкале.

Рейтинг-статистика с 2019 по 2021 гг.

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: ruBBB+

Кредитный скоринг Интерфакса: нет

Индекс Финансового Риска RusBonds: 28

Индекс Платежной Дисциплины RusBonds: 100

Индекс Должной Осмотрительности RusBonds: 1

Баланс АО «Центральная ППК»

Финансовые коэффициенты АО «Центральная ППК»

Экспертное заключение

АО «Центральная ППК»

Инвестиционная вероятность банкротства: 19.6%

Статистическая вероятность банкротства: 13.1%

Целесообразность инвестирования: -7

На момент составления отчётности, вероятность получения дохода при инвестициях в облигации АО «Центральная ППК» ниже риска потери инвестиций.

Для самостоятельного финансового экспресс-анализа ЛИСП-ИР-2.0 скачать

Финансовый анализ выполнен с помощью ЛИСП-2.0

Предыдущий финансовый анализ АО «Центральная ППК»