Мы живём в такое время, что услуги энергетиков будут востребованы всегда. Одним нужен свет, другим бензин, третьим газ. Да и генераторы поставляемые и продаваемые ООО «ЭнергоТехСервис» наверняка найдут своего покупателя. Только в новых экономических реалиях, образовалась одна проблемка, предприятие является дистрибьютором газовых двигателей производимых компаниями недружественных нам странах. Конечно, предприятию есть ещё на чём заработать, но тем не менее, инвестор должен взвешенно подходить к выбору ценных бумаг и просчёту собственных рисков. Поэтому изучаем финансовое состояние компании, чтобы понять, насколько она финансово устойчива была на начало кризиса.

Общие сведения

ИНН: 7203126844

Полное наименование юридического лица: Общество с ограниченной ответственностью «ЭнергоТехСервис»

ОКВЭД: 40.10.41 — Деятельность по обеспечению работоспособности тепловых электростанций

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние ООО «ЭнергоТехСервис»

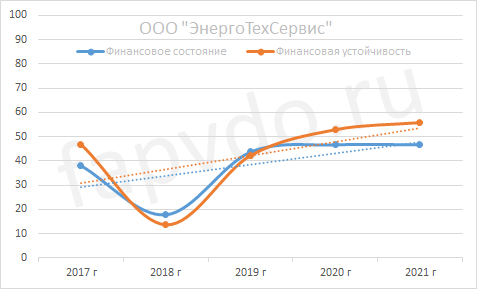

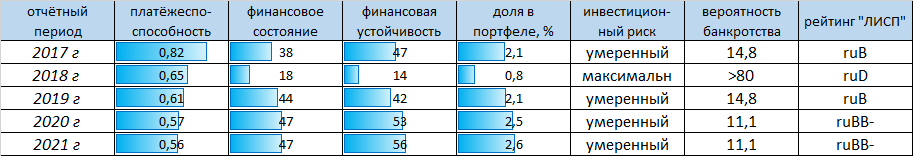

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Уровень финансового состояние к концу отчётного периода — не изменился, рост уровня финансовой устойчивости — 6%. Сбалансированность финансовых показателей ухудшилась.

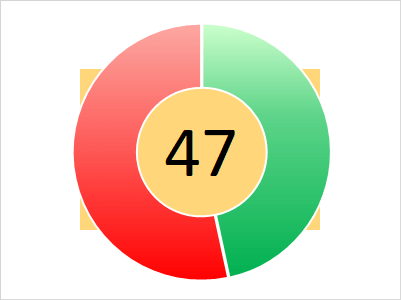

Финансовое состояние — 47 баллов, минимально допустимого уровня. Финансовое положение с преобладанием заёмных средств.

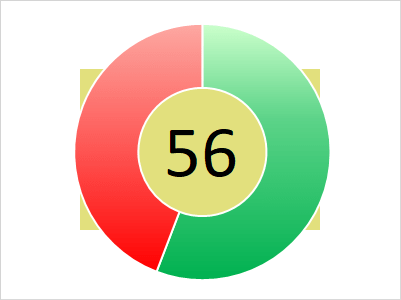

Финансовая устойчивость — 56 баллов. Умеренный риск банкротства. Возможны трудности по погашению текущих обязательств.

Платёжеспособность

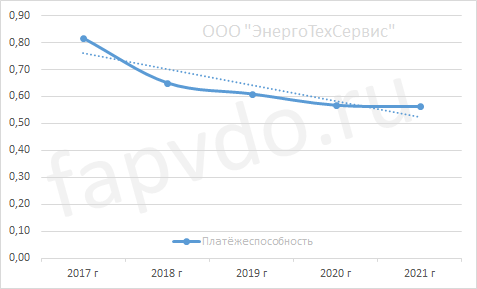

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 0.56.

Стабильное снижение платёжеспособности с 2017 года. Снижение платёжеспособности за отчётный период — 1%.

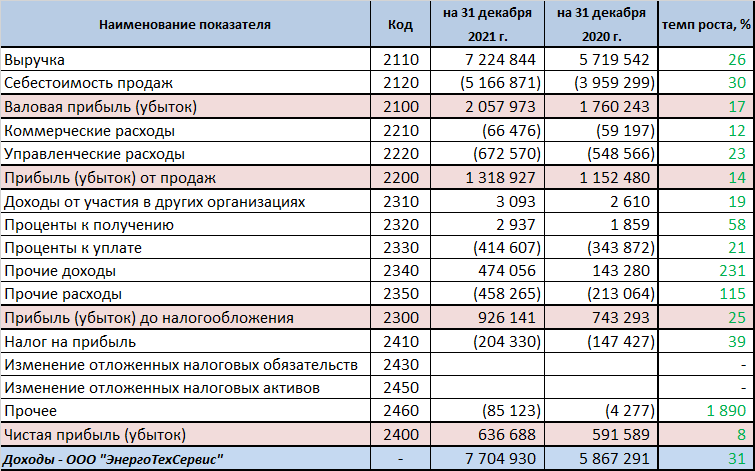

Финансовые результаты

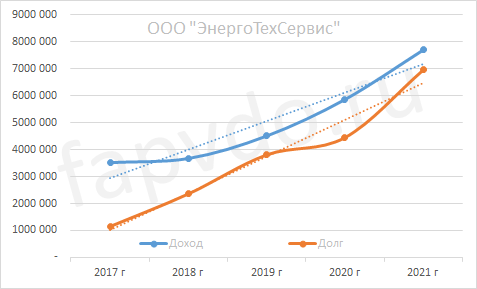

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 7.7 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года, 5.1-5.5 млрд рублей — оправдался

Заёмный капитал к концу периода вырос на 57% и составил 7 млрд рублей.

Чистая прибыль

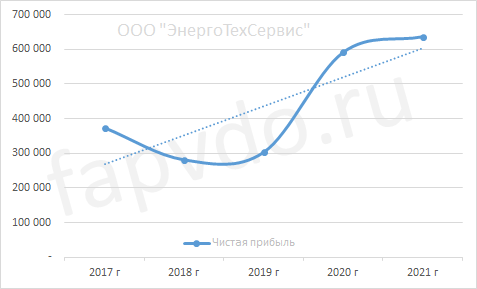

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Рост чистой прибыли за отчётный период составил — 8%. Прогноз чистой прибыли к концу финансового года, 380-420 млн рублей — оправдался

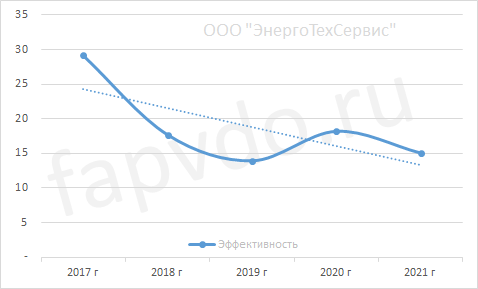

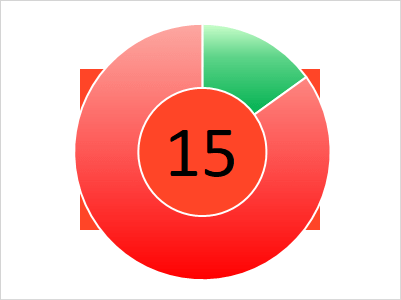

Эффективность

Общая эффективность предприятия — средняя. Снижение общей эффективности предприятия в отчётном периоде составило — 17%.

Общая оценка эффективности предприятия — 15 баллов. Предприятие среднеэффективное.

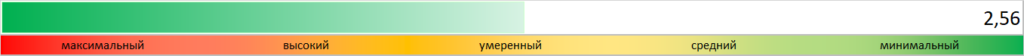

Инвестиционный риск

Уровень инвестиционного риска — умеренный. Доля облигаций ООО «ЭнергоТехСервис», от общей доли активов инвестиционного портфеля, может достигать 2.56%

Облигации ООО «ЭнергоТехСервис»

На фондовом рынке, предприятие представлено следующими облигациями:

| Инструмент | ISIN | Доходность, % | Купон, % | НКД | Дата купона | Погашение |

|---|---|---|---|---|---|---|

| ЭТС 1Р05 | RU000A107D74 | 18.17 | 16.25 | 8.46 | 11.05.2024 | 02.12.2025 |

| ЭТС 1Р04 | RU000A103828 | 18.05 | 9.90 | 7.78 | 06.06.2024 | 05.06.2025 |

| Облигационный долг, млн руб: 1 797 | ||||||

*Данные таблицы не отображаются в турбо-страницах

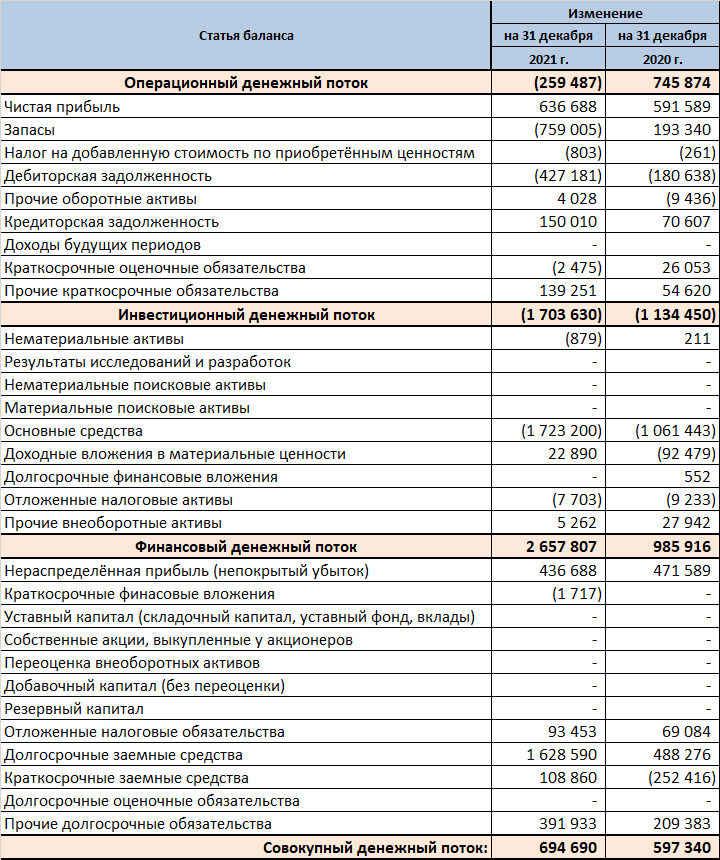

Денежные потоки ООО «ЭнергоТехСервис»

Показатели денежных потоков за отчётный период:

- Операционный — отрицательный — 259 млн рублей

- Инвестиционный — отрицательный — 1703 млн рублей

- Финансовый — положительный — 2658 млн рублей

- Совокупный: — положительный — 695 млн рублей

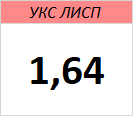

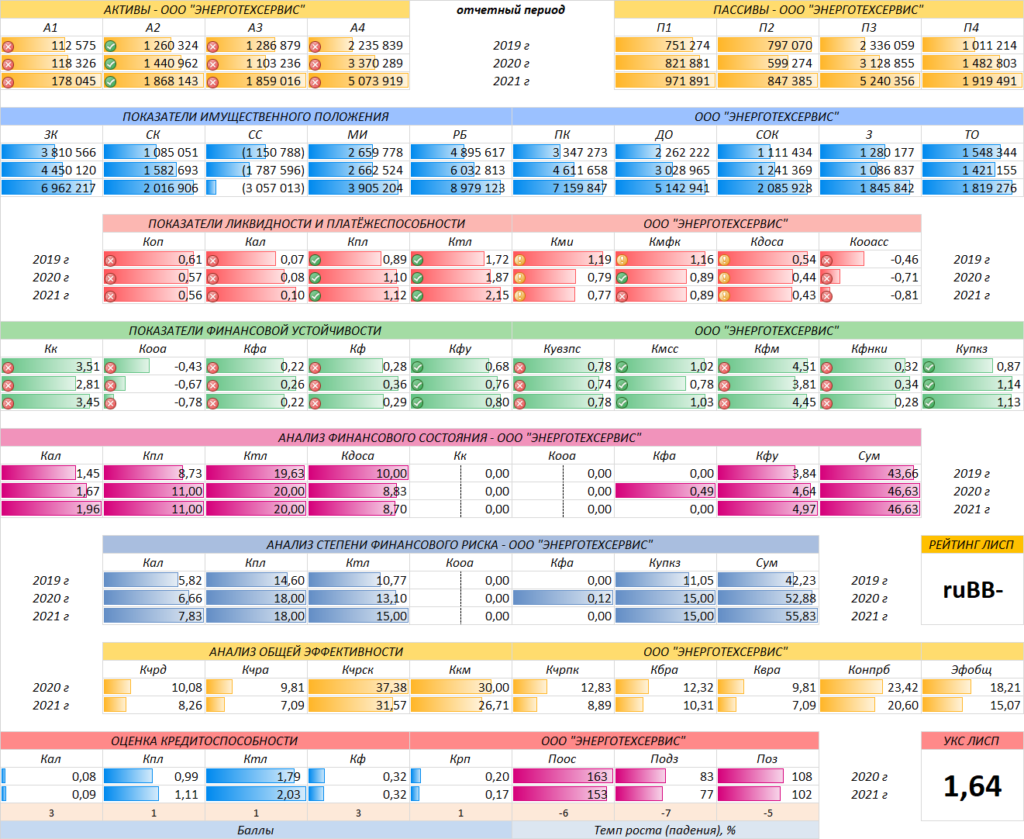

Кредитоспособность ООО «ЭнергоТехСервис»

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

Рейтинг ООО «ЭнергоТехСервис»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, ООО «ЭнергоТехСервис» был присвоен рейтинг ЛИСП на уровне rlBB- по национальной шкале.

Рейтинг-статистика с 2017 по 2021 гг.

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: ruA-

Кредитный скоринг Интерфакса: B-{ru}

Индекс Финансового Риска RusBonds: 6

Индекс Платежной Дисциплины RusBonds: 99

Индекс Должной Осмотрительности RusBonds: 1

Экспертное заключение

❗ ООО «ЭнергоТехСервис» — закредитованное, умеренно рискованное, недостаточно ликвидное, среднеэффективное предприятие.

Заёмный капитал превышает собственный в 3.5 раза и обеспечен собственными резервами на 30%. Текущие и долгосрочные обязательства выросли в отчётном периоде на 28% и 70% соответственно. Для погашения срочных обязательств у компании недостаточно ликвидности на сумму в 800 млн рублей. Это означает, что по погашению текущих обязательств компания рассчитывает на своевременное погашение дебиторской задолженности контрагентами, а также на доходы от операционной деятельности. Собственно, дебиторской задолженности хватит, чтобы чувствовать себя комфортно при погашении задолженности в течение года. Риск только в том, что эти деньги существуют на бумаге, а не на счетах компании.

Увеличение собственного (оборотного) капитала, предполагает ожидать увеличения доходов и прибыли, однако компания больше вкладывается во внеоборотные активы чем в оборотные, следовательно, грандиозного денежного выхлопа в новом отчётном периоде можно не ждать. Если повысят чуть доходы без наращивания долга, то и хорошо уже.

Несмотря на 637 млн чистой прибыли, операционный денежный поток к концу отчётного периода остался отрицательным. Этому способствовали непогашенная дебиторская задолженность на 427 млн рублей и нереализованные запасы на 759 млн рублей и это при том, что компания не исполнила обязательства перед контрагентами на сумму 289 млн рублей.

Решить недостаток средств компания смогла с помощью долгосрочных займов на 2 млрд рублей и частью, 437 млн, чистой прибыли. Появившиеся в наличие деньги, компания направила на увеличение основных средств, но не полностью, а только на 1.7 млрд рублей. Остальные деньги остались видимо для резерва. Таким образом. На конец отчётного периода у компании образовался разбаланс денежных потоков. 519 млн заёмных рублей для компании оказались лишними. Они никак не приносят прибыли, но выплачивать проценты по ним придётся.

Эффективность компании справедливая.

Инвестиционная вероятность банкротства: 11.1%

Статистическая вероятность банкротства: 7.4%

Целесообразность инвестирования: +2

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;надёжностью финансового состояния.На момент составления отчётности, вероятность получения дохода при инвестициях в облигации ООО «ЭнергоТехСервис» выше риска потери инвестиций.

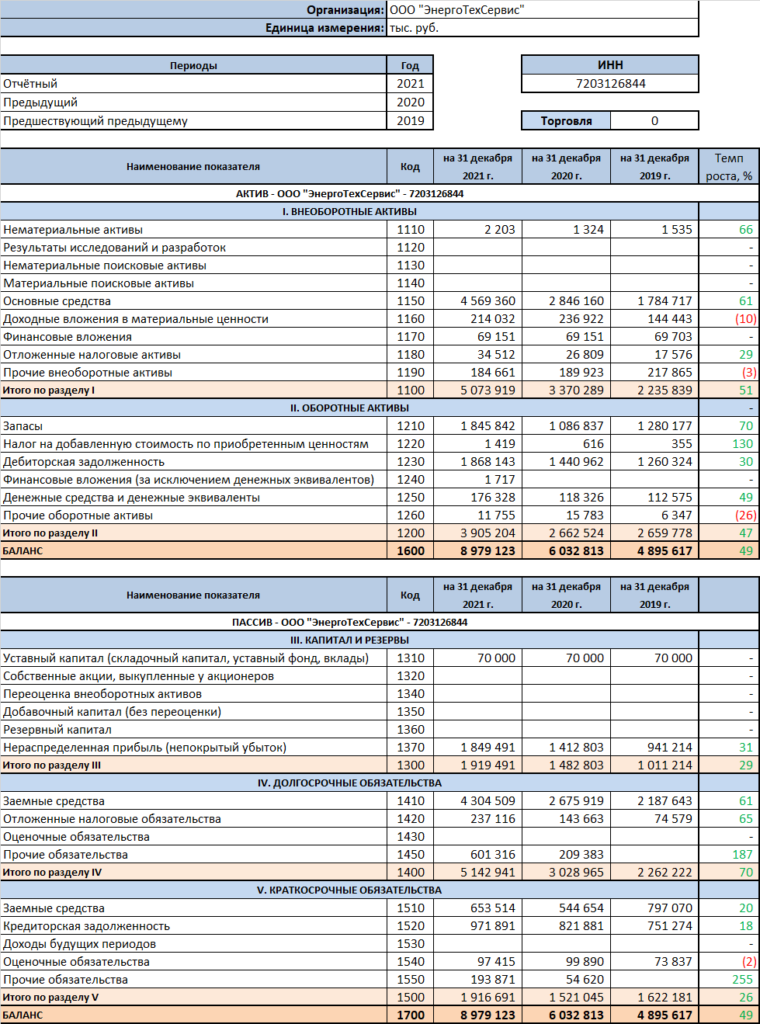

Баланс ООО «ЭнергоТехСервис»

Финансовые коэффициенты ООО «ЭнергоТехСервис»

Предыдущий финансовый анализ ООО «ЭнергоТехСервис»